質屋と消費者金融、どう違う?

お金がどうしても必要となったとき、

お金を用立てる手段として消費者金融だけではなく、リサイクルショップや質屋という方法もあります。

質屋って何?

質屋って何?

歴史は古く、鎌倉時代からあったという質屋。

しかし1970年代に無担保融資の消費者金融が広まり、有担保で高金利の質屋は激減しました。

とはいえ、全くなくなってしまったわけではありません。

個人質屋も全国に数多くあり、さらには全国展開をしている大手質屋もあります。

有名なところでは

関東の大黒屋

関西のオフプライスショッププラス

九州の高山質店

などがあります。

本来は質預り(品物を担保(質草)にして、品物の価値に見合う融資)が質屋の本業ですが

無担保融資の消費者金融がシェアを広げていることもあり現在は質預りだけだけではなく、買い取りや販売も行っています。

質屋のシステムは?

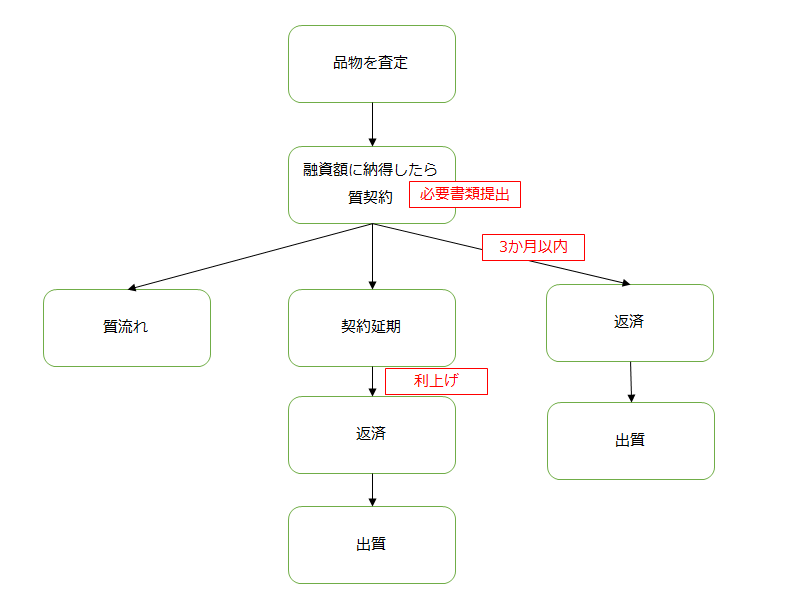

質屋には、品物を預けて融資を受け、返済をして品物を返してもらうという流れがあります。

品物を査定することで融資額を決定しています。

融資額と引き換えに品物が担保となるめ、3か月以内に返済をすれば品物が返って(出質)きます。

返済がないと品物の所有権は質屋(質流れ)に移りますが、利息を支払うことで契約期限を延長することができます。

品物の査定額は千差万別!?

大手質屋であれば品物を査定するためのマニュアルがあります。

公式ホームページ上で目安となる金額が紹介されています。

例えばスマートフォンで思い浮かべてみるとわかりやすいはずです。

新しい機種が出てくればひとつ前の機種は格段に安くなります。

質屋査定額も同じ。

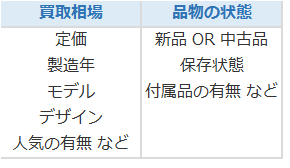

その時の買い取り市場の相場があり、需要と供給のバランスも考えられています。

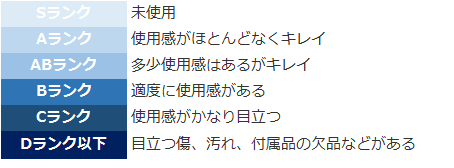

また、新物の状態はいうまでもなくランクによって分けられています。

このような基本的な査定のチェック項目はありますが、

実際にはその質屋での在庫状況や販売状況にも関わります。

ブランド物が多く売れる店であれば商品の充実のために価格が高くなる傾向がありますが、

全く同じ商品であれば在庫が豊富である必要がない=質屋が求めていない商品になります。

簡潔に言うと、その質屋が求めている品物かどうかが査定額になります。

つまり、実際に査定してみなければ融資額はわからないという欠点があります。

買い取り価格と質預りの違い

例えばパソコンを1台、質屋に持っていくとしましょう。

買い取り価格と質預りにするのでは査定額には2割ほどの違いが出てきます。

もちろん買い取り価格のほうが金額が上です。

買取であればすぐに店頭に並べることができます。

品物にも「旬」があるため、パソコンであれば次の機種が出てしまえばもう価値は下がってしまいます。

3か月後になると価値が下がっているものもあります。

それが大きく買い取り価格と質預り価格の違いです。

また、質預りになった品物は店頭に並べるのではなく多くの質屋では金庫に大切に保管しています。

保管料もかねているためどうしても買い取り価格よりも下がってしまいます。

質屋と消費者金融の違いは?

質屋と消費者金融の違いは?

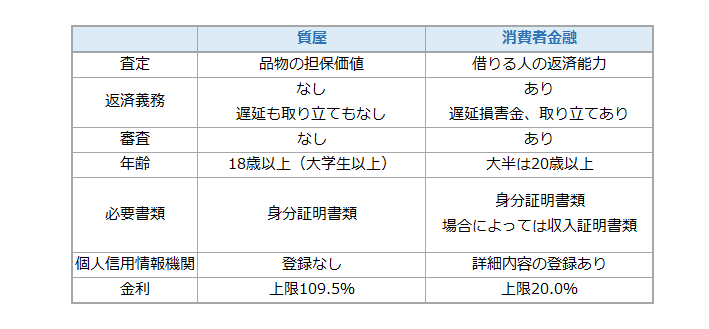

質屋も消費者金融も大きく分類すれば同じ「金融業」です。

ただし、

消費者金融は貸金業法

質屋は質屋営業法

となっています。

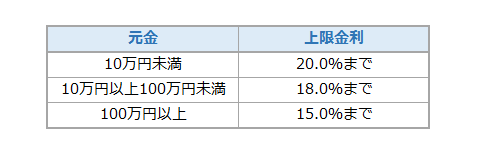

貸金業法と質屋営業法の最も大きな違いは上限金利です。

貸金業法では、上限金利は元金によって違いがあるものの、明確に決められています。

一方で質屋の上限金利は9%

9%となれば消費者金融よりも格段に低いと感じるかもしれませんが、

実は年利ではなく月利9%です。

これは年利に換算すると109.5%にもなります。

消費者金融は上限金利20.0%、質屋は上限金利109.5%、

この違いは明らかに大きなものです。

大手質屋であれば年利は36%~96%ほどになっている傾向が強くありますが、

それでも消費者金融に比べると格段に高い金利です。

違法ではないの?

これほど高い質屋の金利。

違法なのではないかという思いは多くの人が感じています。

実際に質屋の高金利については何度も裁判で争われており、過去には最高裁でも判決が出ています。

しかし、無担保融資とは違い「品物を手放せば解決できる問題」であることと同時に、

「年間契約ではなく3か月という期間が限定された融資に対する金利」ということもあり、

最高裁の判決でさえも違法、合法、どちらも判決例が出ている状況です。

質屋と消費者金融、何が違う?

どちらにも決定的なメリットがあり、決定的なデメリットがあります。

質屋では、最大の魅力は品物が担保になるため審査対象となるのは「モノ」です。

返済をしなくても品物が質流れするだけになりますので取り立てなどの心配はありません。

一方で品物の質流れを防ぐためには金利109.5%という高額な利息を支払わなくてはなりません。

消費者金融では金利が20.0%までと低く設定されているものの、審査対象となるのは申込者自身。

これまでの信用情報が大きく審査に反映されます。

いる!悪質な質屋

いる!悪質な質屋

消費者金融を利用するときには確実に正規の消費者金融であることを確認しなくてはなりません。

闇金業者が横行する貸金の世界で、大手消費者金融の選択肢は非常に危険です。

同じように質屋にも悪徳業者がいます。

気を付けなければならないポイントを押さえておきましょう。

・連絡なしの訪問質屋

・年金担保

・取り立て

・本人確認書類なし

・クレジットカードのショッピング枠を現金化

これらの質屋は違法業務を行っています。

質屋を選ぶときには気を付けなくてはなりません。

結局、質屋?消費者金融?

結局、質屋?消費者金融?

まずはっきりと覚えておきたいのは「確実に必要な金額があるときには消費者金融」ということ。

質屋の場合、査定をしてもらいながら少なくとも数件は見て回らなくてはなりません。

なぜならその質屋によって得意としてる品物、強化中の品物が異なるからです。

例えばブランド品を主に取り扱う質屋に着物を持ち込んだところで高額の可能性は薄い。

逆に骨とう品を専門とする質屋にパソコンを持ち込んだところで価値が正しく見定められるかといえばそうではないでしょう。

品物にいくらの価値がつくのか。

さらにはその品物は本物か偽物か。

事前にその価格を推測したところで思いがけず低い金額になることも少なくありません。

どうしても「借りることができない」「借りたくない」場合に、

そして、「場合によっては質流れも覚悟できる」場合に

質屋の利用を考えるとよさそうです。

18歳から大人!?お金を借りることへの不安

改正公職選挙法で2016年6月、選挙権年齢が18歳以上となりました。初めての18歳選挙が大きな注目を集め、たくさんの若者が選挙に足を運ぶこととなりました。これに伴い、成人年齢の引き下げが討論されています。国会での異論は少なく成立の見通しとされています。

成人年齢が引き下げられて18歳からになる。つまり、18歳以上は自己責任を伴う大人になるということ。飲酒、喫煙の解禁年齢も少年法の適用年齢も、これからの大きな変化として現段階では慎重論が交わされています。

消費者金融の基本は20歳以上

消費者金融でお金を借りる、多くの消費者金融では年齢は20歳以上となっています。学生ローンとして高校生を除く18歳以上の学生を対象とした消費者金融はあります。しかし自由返済で利息だけの返済が基本となる学生ローンでは、卒業後に元金の返済が開始されるために奨学金と変わらない危険性が心配されます。

ただし、お金を借りる年齢が基本的には20歳以上である。それには理由があります。返済が自己責任になるということ。

お金を借りるということは返済をしなければならないということ。しかし18歳19歳の若者に、お金を借りたら金利による利息が加算されるということも、その返済をどのようにしていけば無理のない計画が立てられるのかということも、想像をするのは簡単なことではありません。

その理由も簡単です。短時間のアルバイトではなく社会人として働き、収入を得るという機会を得ていないからです。

収入を得てその中でバランスを考えた支出をしていくことが大人の自己責任でもあります。返済をするためにはそのための収入が必要です。未成年は、返済をするための安定した収入はありません。

たとえアルバイトをしていてもそれは、大きな金額になるのは稀であり、だからこそ学生ローンは「利息のみの自由返済」となっています。

成人年齢が18歳に引き下げられたら

現状、成人年齢は18歳に引き下げられる見通しが立っています。そうなると18歳以上も学生ローンではない消費者金融でお金を借りられるのかということが出てきます。

実は、民法の成年年齢の引き下げの施行方法に関する意見が日本貸金業協会には寄せられています。

施行までの周知期間を設け、消費者教育の充実を図るべきという意見。18歳19歳については社会経験が浅く、知識や判断力も未熟な状態で青年として取り扱われる場合もあるという意見。

貸金業協会では、消費者金融全般が18歳からの借り入れに対応するかどうかは慎重に考えています。消費者となる若者を含めた義務教育での周知活動も、これからの金融について考えていく時が来たのかもしれません。

ブラックOKな消費者金融もある?

ブラックOKな消費者金融など、正規の消費者金融であったとしても考えなくてはなりません。

確かにブラックでも融資を行う消費者金融はあります。

しかしそれには大きなリスクを伴うことも覚えておかなくてはなりません。

ブラックとは?

ブラックとは?

個人信用情報機関が日本には3社あります。

個人の債務について詳しい契約情報、取引情報などを管理掲載していますが、

ここに「融資しても返済の可能性が低い情報」が記載されていればブラックです。

融資しても返済の可能性が低い情報とは・・・

・3か月以上の返済の遅延

・債務整理

・強制解約

・代位弁済

融資しても返済をしなかったという実績があります。

消費者金融も銀行カードローンも、クレジットカードでも、

お金を貸すということは返済が大前提にあります。

そのため返済しない実績を持つ申込者を審査に通すことはできない、

つまり融資することはできません。

↓個人信用情報機関の登録情報について詳しくはこちら↓

なぜある?ブラックOKの消費者金融

なぜある?ブラックOKの消費者金融

それではなぜ、ブラックOKの消費者金融があるのでしょうか。

もちろん、悪質な闇金業者という可能性は高くなります。

闇金業者はブラックでも融資を行います。

返済を期待していないのではありません。

以下に返済ができない状況にあったとしても、必ず返済をさせます。

どこの消費者金融に返済するよりも先に、闇金を最優先で返済しなければならないと思わせる手段を使って取り立てをしてきます。

しかし、正規の消費者金融でもブラックOKとなっていることもあります。

それは「ブラック完全OK」ではありません。

審査によっては債務整理の履歴があっても融資は可能というもの。

債務整理をしたことで返済に回すお金が減り、もしくはなくなり、

生活を立て直すことができたという事例は少なくありません。

そんなときに急きょお金を用立てなければならない事情に迫られることもあるでしょう。

過去の債務整理を審査の基準にするのではなく、

あくまでも現在の収入と支出を審査の対象とする独自の審査基準を持っている中小消費者金融では現在でも、債務整理後の融資も可能になっている業者もあります。

ただし、3か月以上の返済を遅延している最中であったり、明らかに返済の意思が見られない場合には話は別です。

中小消費者金融は対面融資が基本

中小消費者金融は対面融資が基本

近年、金融業界にもインターネットが一般的になり消費者金融でもインターネット申し込みが主流になりました。

ところが現在もまだ、中小消費者金融では申し込みはネットでも行えるものの、契約と融資は来店が必要になっている業者は少なくありません。

そこには、個人信用情報機関に照会し、金属先も確認し、本人確認も行う、

それだけではなく、

対面による「返済する意志」と「人柄」をみるための審査が今でも加えられているのだといいます。

え!?それって詐欺?「保証料の請求で新規申し込み」

近年、貸金業でのトラブルが悪質化して相次いでいます。

その中の一つ、相談事例をご紹介しましょう。

保証料を請求された相談事例

保証料を請求された相談事例

①「金融庁から貸付停止命令が出ているため解除手数料が必要」と言われた

②「貸付限度額上限になっているため事前の保証料が必要」と言われた

③「新規顧客は金利先払い」と言われた

④「信用情報登録料、公正証書作成料、信用保証料の振り込みが必要」と言われた

まず第一にお伝えしたいのは

融資実行前に金銭の振り込みを要求するのは詐欺の可能性が高いということ。

可能性が高いということは、その判別は個人には難しいことであり無理にそこで借りる必要はないことでもあります。

つまり、「融資実行前に現金が必要になる貸金業は利用しない」ことを覚えておかなくてはなりません。

振り込みをしてしまったらすぐに連絡を!

振り込みをしてしまったらすぐに連絡を!

現金を店舗に持ってくるような指示はほとんどありません。

多くの場合、犯行グループ・闇金は顔を見せないため振り込みを使っています。

もし、「融資実行前の現金が必要」と言われ「振り込みをしてしまった」場合。

すぐに利用した金融機関に連絡をしましょう。

このとき、自分の口座がある金融機関ではなく振込先の金融機関に連絡が必要です。

状況によっては振り込み詐欺の被害金額を返還できるかもしれません。

振り込め詐欺救済法

平成20年、振り込め詐欺が多発したことを受けて「振り込め詐欺救済法」が制定されました。

振り込みを利用して行われた被害金額を被害者に「被害回復分配金」として支払うものです。

ただしそのためにはいくつかの条件があります。

1.被害に気付いたら、直ちに振込先の金融機関等へ連絡を!

2.被害回復分配金の支払を受けるためには被害の申請が必要!

3.犯人が預金口座等からお金を引き出してしまうと救済は受けられない!

4.振込手続によらない詐欺(例えば、現金を犯人に手渡ししてしまった、ゆうパック等に現金を同封して犯人が指定先した宛て先に郵送してしまった)は、振り込め詐欺救済法の適用は受けられません!

被害にあったらすぐに振込先の金融機関に連絡をしなくてはなりませんが、

そもそも犯人が預金口座からお金を引き出す前でなければなりません。

まずは落ち着くこと

まずは落ち着くこと

現在でもまだ、電話による勧誘、ダイレクトメールによる勧誘があります。

それだけではなくインターネット上に堂々とホームページを出している闇金業者もあります。

私たちはそれらに騙されないように細心の注意を払わなくてはなりません。

とはいえ「そこが正規の貸金業かどうか」を判断することは容易ではありません。

例えば金融庁には、登録貸金業者情報検索入力ページがあります。

しかしここに入力しなければならない情報は正確である必要があります。

ここまでして、その貸金業者を利用しなければならない理由は何なのか。

それであれば確実に正規の消費者金融である大手消費者金融を利用することを検討したほうがよほどに安全策でしょう。

利用者の少ない貸金業は「勧誘している」もの。

利用者が多い貸金業は「勧誘しない」ものです。

浪費癖が止まらないなら貸し付けられない環境を

どうしても治らない借金癖。

カードローンは、窓口に出向いてその都度借りるのではなく、

銀行キャッシュカードのように「カードを使って引き出し」をします。

それは借りるものであり、自分の財産では有りません。

しかし、その利便性の高さから頻繁に借り入れを繰り返してしまう、

融資限度満額まで無駄にお金を使ってしまう、

そんな状況が起こりやすいこともまた事実です。

本来のキャッシングとは

本来のキャッシングとは

キャッシングとは本来、「どうしても用立てることができない必要不可避なお金を一時的に賄うもの」です。

必要最低限の金額だけを借り、数か月という短い期間で完済する。

それが安全に使えるキャッシングです。

ところが融資限度額が設定され、本来必要だった金額以上の融資額が与えられます。

その範囲は自由に借り入れをしてもよいことにまちがいはありませんが、

借りた分だけ借金になるという事実の認識が甘い現状があります。

金融広報中央委員会の統計データがあります。

こちらは借入金のある世帯数です。

2015年には借入金がある世帯は39.2%とおよそ4割になっています。

こちらは借入金額の平均値です。

2015年、中央値は1000万円になっています。

注目したいのは「住宅ローンの残高以外」の借入金です。

住宅ローン以外の借り入れに注目すると平均で158万円。

内訳としては教育ローンや自動車ローン、そしてカードローンなどがあります。

浪費癖が心配なら借りない環境づくり

浪費癖が心配なら借りない環境づくり

浪費癖が激しい、

自分でセーブできればそれで万事解決ではあるものの、そうはいかないまでに癖がついていることもあります。

ギャンブルだけにとどまりません。

普段の買い物、旅行など、生活水準以上のお金を使うことに慣れてしまうケースは少なくありません。

財布に入っているお金が少ないことに不安を感じるようになる、そんな傾向すらあります。

実は、消費者金融からの借り入れを強制的に自粛する制度があります。

貸付自粛制度です。

貸付自粛制度とは

浪費習癖があることなどを理由として自粛対象者本人、もしくは親族が日本貸金業協会に申告して貸付を行わない手続き。

登録手数料等の費用はかかりません。

申告方法は「日本貸金業協会への来協」か「郵送」があります。

登録されるまでに平日で3日程度、そして受理された日から5年程度が有効期間となります。

【相談窓口の業務】貸付自粛制度の手続き方法 | 日本貸金業協会

カードを折って使えない状況にするなど、自分に対して厳しく対処する方法もあります。

それでもどうしても浪費癖が治らない、もしくは親族に浪費癖が治らずに生活にも将来にも支障をきたすような方がいれば

貸付自粛制度も検討するとよいでしょう。

在宅ワークの在籍確認、どうなる!?

近年では在宅ワーカーが多くいます。

インターネットが普及し、パソコン一つあればそれが仕事場になる。

そんな時代になりました。

在宅ワークをしている方は、カードローン申し込みにはどのような在籍確認が行われるのでしょうか。

在宅ワーカー人口

在宅ワーカー人口

厚生労働省によると、2013年時点で在宅ワーカーの数は約126万4千人です。

副業として在宅ワークを行っている方も34万8千人となっていましたが、専業で在宅ワークを行う人が91万6千人です。

都合のよい時間に働けること、スキルや趣味を活かせることなど目的はさまざまではありますが非常に多い方が在宅ワークを行っています。

月収5万円以下の方が最も多く、

しかし10万円以上収入を得ている方としてみてみると過半数になっています。

今や、在宅ワークは「小さな単価でこつこつ頑張る内職」とは違い、

スキルを活かした立派な稼ぎです。

在宅ワークの勤務先は?

在宅ワークの勤務先は?

在宅ワークの場合、仕事場は自宅です。

しかし自宅が勤務先かといえばそうではない場合もあるでしょう。

例えば、会社に属しており仕事の委託を受けている場合です。

この場合には、

勤務先→本社、会社

出向場所→自宅

となります。

そのため、本社情報として会社住所、電話番号を記入しますが、

出向先として自宅住所、自宅電話番号もしくは携帯電話番号を記入することになります。

在籍確認はどこに?

在籍確認はどこに?

出向場所が自宅になる、しかし在籍確認とは「確かに働いていることを確認する」ためのものではありますが、

その本質は「収入を得ていることを確認する」ためのもの。

そのため自宅や本人に電話をかけて確認するのは「本人確認」であり、

「在籍確認は本社」に行われます。

注意しなければならないのは、現在のインターネット社会の中で本名で仕事をしていない場合です。

本社あてに在籍確認の電話がかかってきたとしても本名を知らないことが現在非常に多くなっています。

申し込み時には本人確認書類を提出しますが、その確認書類と同じ名前で在籍確認を行っていることを覚えておきましょう。

電気ガス水道、払えないとどうなる!?

毎月の水光熱費、馬鹿にできない金額です。

もしその金額が払えないとなればいったいどうなるのでしょうか。

何が最初に止まる!?

何が最初に止まる!?

電気、ガス、水道。

同時に払えなくなったとしたら真っ先に止まるのはどれでしょうか。

ライフラインとして最重要となるものが残される、それは聞いたことがあるかもしれません。

正解は、

電気→ガス→水道

この順番で止まる、というのが通説です。

いつ止まる!?

いつ止まる!?

電気、ガス、水道。

この順番で止まりますが、その時期はいつなのでしょうか。

実は、各地域の電力会社、ガス会社、水道局によってその対応が異なります。

基本として覚えておきたいのは、いずれも

検針日翌日から数えて30日後が支払期限になる

ということ。

この時期に支払いをしなければ滞納となります。

電気 ➡ 検針日翌日から50日後

ガス ➡ 検針日翌日から50日後

水道 ➡ 検針日翌日から3~4か月後

いかがでしょうか。

驚いたかも知れません。

電気、ガス、いずれも検針日翌日から50日後には供給を停止します。

ただし、各地域によって違いがあることも確認しておかなくてはなりません。

例えば水道料金は一般的に検針日翌日から数えて3か月から4か月で供給停止となりますが、

大阪市水道局では1回の滞納で給水停止

福岡市水道局では検針日から数えて40日で給水停止

となっています。

突然止まるわけではない!

突然止まるわけではない!

電気、ガス、水道、いずれもある日突然供給停止となるわけではありません。

流れを見ていきましょう。

■電気停止までの流れ

■ガス停止までの流れ

■水道停止までの流れ

この流れを見てもわかるように、

1回目の支払期限、

2回目の支払期限、

最終支払期限と3回の支払いの期日を守らず、

さらに水道料金に至っては4回の支払期日があります。

供給を停止されてもやむなし、それがお分かりになるでしょう。

後に回したところで結局は支払わなくてはなりません。

滞納分を全額支払ったところでようやく供給再開となります。

日々の生活で節約に気を付けながら、毎月の支払いを確実に行わなければ

後々の大きな失敗につながりかねません。